Aquí les dejamos este muy interesante documento para que aprendan un poco sobre el análisis técnico bursátil, y cómo aplicarlo en inversiones de bolsa de valores u otro tipo de instrumentos.

1. Introducción al Análisis Técnico

«El azar es un modo de causalidad cuyas leyes ignoramos».

Jorge Luis Borges

1.1 Concepto de Análisis Técnico:

En su definición Moderna el Análisis Técnico es la aplicación de un conjunto de metodologías y herramientas, de naturaleza gráfica, estadística y matemática, para establecer pronósticos sobre la trayectoria futura de los precios de activos, generalmente financieros, que se cotizan en un mercado de valores.

1.2 Trayectoria de los Precios:

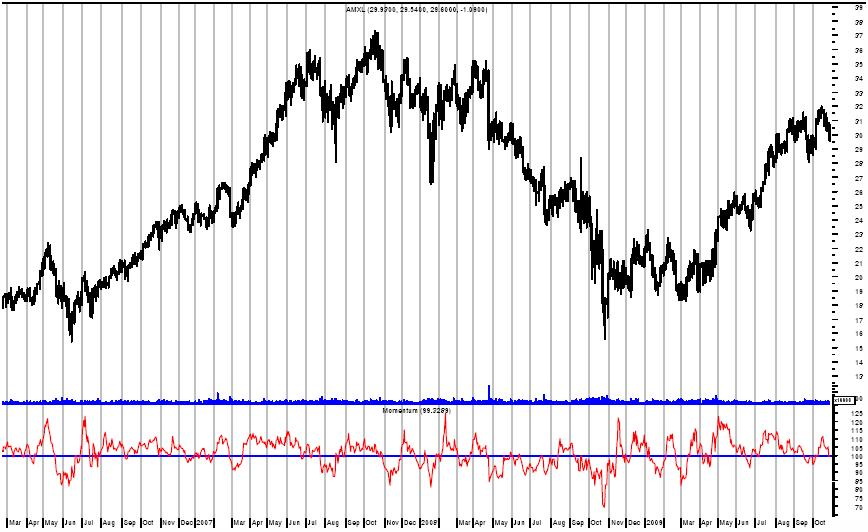

El Análisis técnico requiere de gráficos en los que se observa la trayectoria de los precios de los distintos activos en el tiempo. Por lo tanto, en rigor estadístico el objeto de trabajo del análisis técnico son las Series de Tiempo. Estas gráficas se enfatizan en los hechos recientes de los precios, por lo tanto, el Análisis Técnico se enfoca principalmente los horizontes de corto plazo.

Objetivo: El objetivo del Análisis Técnico es la aplicación de metodologías, estadísticas, gráficas y matemáticas, para tratar de predecir la tendencia futura de los precios, en horizontes de corto y mediano plazo.

Por su naturaleza, la utilidad del Análisis Técnico solamente es pertinente para una gestión activa de carteras o portafolios de inversión.

1.3 Gráficas Técnicas: Principalmente están las gráficas lineales; de barras (máximo, mínimo y cierre); y las velas japonesas (candlesticks).

Gráfica de Barras

Un tipo de gráfico comúnmente utilizado es el denominado “de barras”, formado una barra vertical para cada jornada, a la cual se le dibujan líneas horizontales “barras”, a saber: en la parte superior el máximo (HIGH), en la inferior el mínimo (LOW), y una pequeña barra horizontal indicando el nivel del cierre (CLOSE). Este gráfico se denomina HLC (high-low- close), al que también se le puede añadir el precio de apertura en la parte izquierda (OHLC, open-high-low-close), de manera análoga a los precios de cierre. Ventajas: en periodos de mediano y largo plazo permiten apreciar mejor, la concentración de la operatividad en las acciones para determinar soportes y resistencias.

Figura 1.1 Gráfica de Barras

Candelsticks, o Velas Japonesas:

Es otro tipo de gráfico que ha adquirido popularidad en las últimas décadas, debido a que, de hecho, existe una “escuela” alternativa del enfoque clásico basado en la Teoría Dow, y es muy útil para los traders. Ventajas: permiten apreciar a simple vista las jornadas de alza y baja.

Figura 1.2 Gráfica de Velas Japonesas

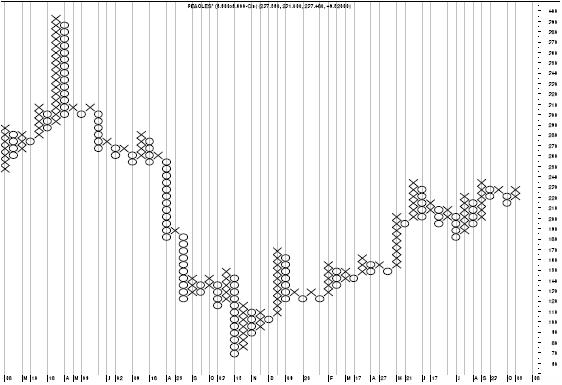

Gráfica de Punto y Figura

Este es el tipo de gráfico, que se considera “rudimentario”, pero muy útil que se realiza en base a las cotizaciones de cierre de un valor o mercado. En el eje vertical se colocan las cotizaciones y en el horizontal se van registrando los cambios de tendencia manifestadas por los cambios al alza o a la baja en los precios de los valores o índice del mercado considerado. Pero, ¿cuándo hay un cambio de tendencia? La medida de los cambios de precio relevante (reversal), se determinan de antemano con fluctuaciones, que van de 3% a un 5% como mínimo, y en el eje horizontal se anotan las fechas de ocurrencia de esos cambios relevantes. Ejemplo, un trader predetermina un cambio relevante, de 3%, entonces, una acción seleccionada registra una alza de esa magnitud, y se dibuja un (X) a partir de esa fecha, mientras la acción se mantenga subiendo o bien, las jornadas de baja sean menores en

términos absolutos al 3%, se anota una equis (X); pero cuando haya una baja mayor o igual al “cambio de precio relevante” se dibuja un cero (0), así se van dibujando (0) de manera análoga. Durante el transcurso del tiempo se van dibujando equis (X) y ceros (0) alternativamente hasta formar una figura determinada que, según el trader o analista técnico permite detectar un cambio de tendencia y líneas de soporte y resistencia que dan señales de venta y compra respectivamente.

Figura 1.3 Gráfico de Punto y Figura

Es importante tomar en cuenta, dos aspectos: A) De hecho la gráfica de punto y figura, no mide cotizaciones diarias, sino, las fechas de los “cambios de precio relevantes”; y B) originalmente “el cambio de precio relevante» se mide en unidades nominales, que se conocen como “cajas”, que pueden ser, un peso, un dólar, o un euro, y por lo tanto, el “tamaño del cambio relevante” en precios se determinan por un número de “cajas”; tradicionalmente se han medido en 3 o 5 cajas, pero como algunos precios de acciones tienen fluctuaciones que pueden ser relevantes en fracciones de unidades monetarias, la “caja” puede tener valores fraccionarios, que se adaptan a “cambios relevantes” de precios que en la actualidad pueden ser de 3% y 5%, como se señaló anteriormente. Ventajas: permite apreciar las “rachas” o “rally’s” de alza o de baja de muy corto plazo; adicionalmente permiten distinguir también soportes y resistencias, así como tendencias de corto y mediano plazo.

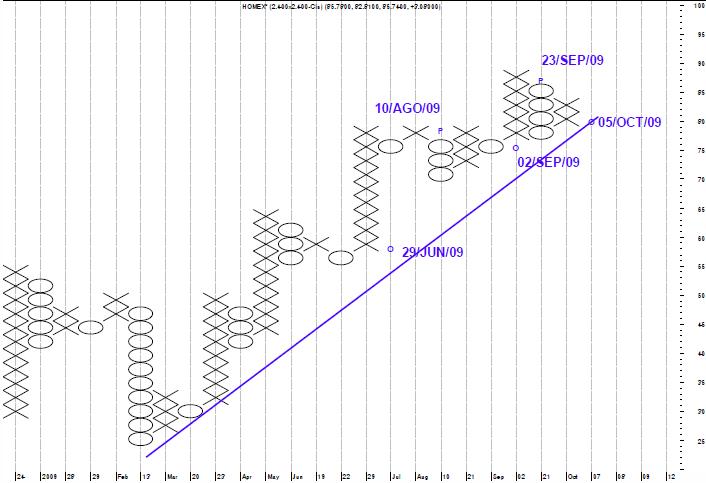

Ejemplo 1.1

La siguiente gráfica de PUNTO y FIGURA, muestra las fechas de los “cambios relevantes” de 3% en los precios correspondientes a HOMEX*.

Figura 1.4 Gráfica Punto y Figura HOMEX*

Nótese también que el comportamiento de la gráfica de Punto y Figura permite distinguir “tendencias».

2. Análisis Técnico vs Análisis Fundamental

“El fundamentalista estudia la causa del movimiento del mercado el técnico estudia su efecto”…

John J. Murhpy

2.1 Contrastación entre Análisis Fundamental y Análisis Técnico

En el ambiente bursátil, suele suscitarse una polémica entre el Análisis Fundamental y el Análisis Técnico que inclusive ha generado criterios opuestos y posiciones encontradas.

Desde un punto de vista de estricto rigor científico, tal oposición es irrelevante, puesto que “tanto al Análisis Técnico como el Análisis Fundamental, en realidad son las dos caras de una misma moneda”. De hecho, de lo que se trata es de dos enfoques científicos para analizar un mismo problema: los precios de las acciones en el mercado. En un enfoque mediante el uso de la deducción lógica a través de modelos financieros y en otro enfoque, a partir de la inferencia estadística.

El Análisis Fundamental se encarga del estudio de las fuerzas económicas que determinan la oferta y la demanda de un activo, para determinar su “valor intrínseco”. Para ello, utiliza la información y el análisis de los estados financieros y de resultados de las empresas, la construcción de múltiplos de precio, e información proveniente de factores de tipo económico, e inclusive los de factores socio políticos, que afectan el precio de estos activos en el mercado.

Por otro lado, el Análisis Técnico se centra en el “mercado”, el cual, le proporciona la mejor fuente de información sobre la evolución futura de los precios.

El papel de cada uno de estos enfoques está determinado por un planteamiento dado por la Economía: “la Hipótesis del Mercado Eficiente”. Hipótesis del Mercado Eficiente (HME):

“El precio de los activos negociados en un mercado financiero, asimila y refleja de manera inmediata toda la información conocida por los participantes en ese mercado, así como sus “creencias”, información privilegiada y actitudes sobre la trayectoria futura de los precios”.

Además supone que el flujo de información futura es aleatorio y no es posible conocerla de antemano.

Hablando de actitudes, la HME supone que la respuesta de los participantes en el mercado “no es homogénea”, o bien, que el comportamiento de los inversionistas “no es estrictamente racional”, es decir, existirán inversionistas en el mercado que sobrerreaccionan y otros que subrreaccionan ante un mismo tipo de información.

La HME es la pieza clave para el estudio de los mercados financieros principalmente los mercados de capitales y su principal conclusión es que, ante un flujo la información y un comportamiento de los participantes, ambos aleatorios, la posibilidad de obtener ganancias que superen el rendimiento del mercado, es prácticamente inexisttente.

Las implicaciones de las Versiones de la HME para el Análisis Técnico y Análisis Fundamental:

Versión Débil:

Como la información es plenamente conocida, sobre todo la del pasado, no se pueden diseñar estrategias de inversión basadas en precios históricos de los activos financieros o acciones para lograr rendimientos que superen a los del mercado.

La versión débil de la HME implica que el análisis técnico no es útil.

La mejor “predicción del precio de un activo” financiero el día de mañana es utilizar el “precio de hoy”. El único factor que afecta a los precios es la llegada de nueva información a los mercados. Pero como se supone que las noticias ocurren aleatoriamente, el cambio de los precios también debe ser aleatorio.

Versión Semifuerte:

Los precios de los activos se ajustan de manera inmediata a toda información que se hace pública y, por lo tanto, no puede lograrse un rendimiento superior al del mercado utilizando dicha información.

La Hipótesis semifuerte implica que las metodologías del análisis fundamental no serán capaces de lograr rendimientos superiores a los del mercado.

El ajuste o asimilación inmediatos de la información pública implica también una asimilación inmediata de las consecuencias o efectos, de dicha información sobre los precios del mercado.

Versión Fuerte:

El precio de los activos refleja toda la información y nadie puede obtener un rendimiento superior al del mercado.

La información privilegiada parece ser el único factor que niega la hipótesis fuerte.

La evidencia empírica ha demostrado que especular utilizando este tipo de información es muy común. No obstante, la adaptación de los inversionistas que no poseen dicha información respecto de los que si la poseen es prácticamente “instantánea” y reduce el posible beneficio “extraordinario” a obtener.

El hecho de que los resultados de algunos fondos de inversión superen consistentemente el rendimiento del mercado no invalida la hipótesis. Esto debido a la relación riesgo rendimiento que se apoya también la HME. De hecho, estas ganancias son resultado de posiciones que asumen alto riesgo, y por tanto elevan también la posibilidad de pérdidas extraordinarias en los periodos de bajas o cracks bursátiles.

Los resultados de los fondos siguen una distribución normal estadística con fondos que superan, fondos que igualan y fondos que tienen un resultado inferior al del mercado.

En conclusión bajo la HME, las posibilidades de ganancias o pérdidas extraordinarias para los inversionistas se “compensan” unas a otras en el mediano y largo plazos.

3. Teoría Dow: Principios

“El orgullo de la Opinión es responsable de más personas arruinadas en Wall Street que cualquier otra causa”. CHARLES DOW

3.1 Charles Dow

3.2 Los 9 principios de la Teoría Dow

1. Los índices (accionarios) lo reflejan todo. Todos los factores posibles que afectan a la cotización de las acciones de las empresas (sociedades) que cotizan en (Nueva York) la “Bolsa” están descontados por los índices accionarios, que valoran todas las noticias, datos e incluso desgracias naturales (factores políticos).

2. Los mercados se mueven por tendencias. Las tendencias pueden ser alcistas: cuando los máximos y mínimos son cada vez más altos. O bien, bajistas: cuando los máximos y mínimos son cada vez más bajos. A su vez las tendencias pueden ser primarias, secundarias o terciarias, según su duración.

Según su dirección las tendencias pueden ser alcistas o bajistas:

3. Principio del Mercado alcista o “Bull Market”: cuando los máximos y mínimos de los precios son cada vez más altos.

4. Principio del Mercado Bajista o ”Bear market”: cuando los máximos y mínimos son cada vez más bajos.

5. Volumen concordante. Si el mercado es alcista el volumen se incrementará en las alzas y disminuirá en los descensos de los precios. Por el contrario, si la tendencia es bajista el volumen será más alto en las bajas y se reducirá en las alzas. Es decir el volumen acompaña a la tendencia.

6. Principio de confirmación. Para confirmar una tendencia es necesario que los dos promedios coincidan con la tendencia, es decir, los dos promedios han de ser alcistas o bajistas a la vez.

7. Principio de Contención de Tendencias. Las tendencias pueden estar contenidas unas en otras: una tendencia terciaria está contenida en una secundaria y una secundaria, a su vez, está contenida en una primaria.

8. Sólo utiliza las cotizaciones de cierre para realizar (calcular) los índices .

La Teoría de Dow, solo utiliza las cotizaciones de cierre para calcular los índices accionarios, sin tener en cuenta los máximos o mínimos de la sesión.

9. La tendencia esta vigente hasta su sustitución por otra tendencia opuesta. Hasta que dos promedios no lo confirman, se considera que la tendencia antigua sigue en vigor, a pesar de los signos aparentes de cambio de tendencia. Este principio intenta evitar cambios de posición prematuros. “Toda tendencia se mantiene vigente hasta que no se demuestre lo contrario”.

Es decir, una Tendencia Primaria contiene a las secundarias y terciarias.

3.3 Teoría vs la Evidencia Empírica

La Teoría Dow Desafía la versión débil de la HME a lo largo de este curso obtendremos algunas conclusiones relevantes para Análisis Técnico.

4. Promedios Móviles

“El mejor maestro es el tiempo; la mejor ciencia la experiencia”.

Anónimo

Los Promedios Móviles, como su nombre lo indica son series estadísticas construidas a partir de los propios datos diarios observados de los precios o cotizaciones de los activos financieros.

Es importante mencionar, que la serie de datos original a partir de la cual se calculan los distintos promedios móviles, se denomina formalmente como: la “Línea de precios”, independientemente de lo que se este midiendo, precios de acciones, commodities, divisas, etc.

Utilidad: Los promedios móviles, tienen la función de “suavizar” las tendencias y por lo tanto, permiten facilitar su identificación.

Convencionalmente se han definido Promedios Móviles de Corto, Mediano y Largo plazos.

Es posible obtener promedios móviles simples (SMA) y exponenciales (EMA): los promedios simples son promedios aritméticos; los promedios móviles exponenciales, dan un mayor peso específico a las observaciones recientes, mediante una fórmula matemática que se denomina precisamente “suavizamiento exponencial”.

Ventaja de los EMA: La ventaja de los EMA, respecto a los SMA, es que permiten a los inversionistas o “traders”, responder o actuar con mayor rapidez, ante una confirmación o probable cambio de tendencia.

4.1 Corto Plazo

Convencionalmente se calculan en un rango de: 5 a 14 días, dependiendo de la volatilidad del activo financiero.

Utilidad: Los promedios móviles propiamente son útiles para el “trader” de muy corto plazo, que procurará comprar por abajo del promedio móvil establecido y vender o tomar utilidad por encima de éste.

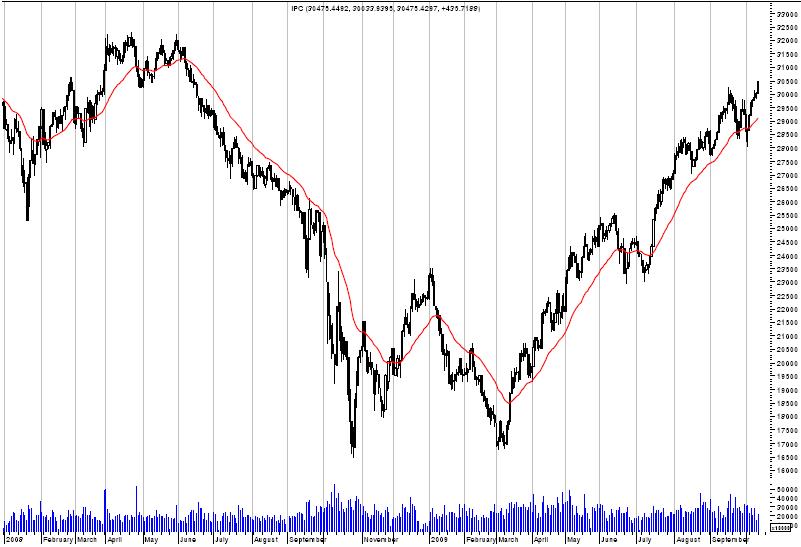

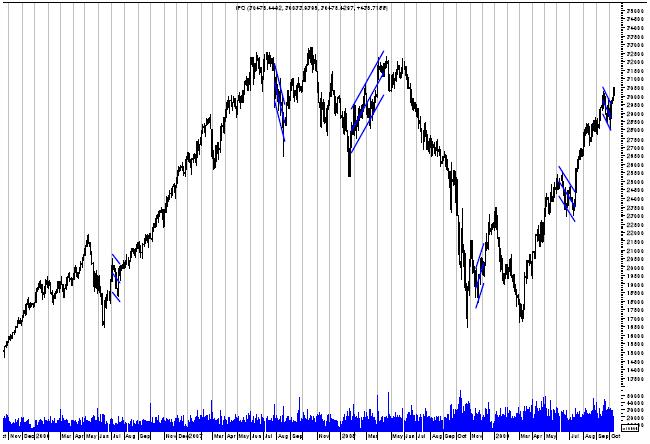

Figura 4.1 IPC con Promedio Móvil de 7 días EMA

4.2 Mediano Plazo

Puede calcularse en un rango de 20 a 60 días; convencionalmente se ha establecido el promedio móvil de 30 días como el “estándar” o “comodín” de los promedio móviles de mediano plazo, independientemente de la volatilidad del activo financiero.

Utilidad: En una estrategia “disciplinada” de mediano plazo, este es el promedio móvil por “antonomasia” para una gestión activa de cartera; donde el inversionista o “fund manager”, tratará de comprar muy por abajo del promedio móvil de mediano plazo y vender o tomar utilidad muy por encima del mismo; los cambios o cruces de la línea de precios hacia arriba (abajo) señalarán los probables cambios de tendencia al alza (baja) y determinarán los límites de “compra venta”.

Figura 4.2 IPC con Promedio Móvil de Mediano Plazo 30 días EMA

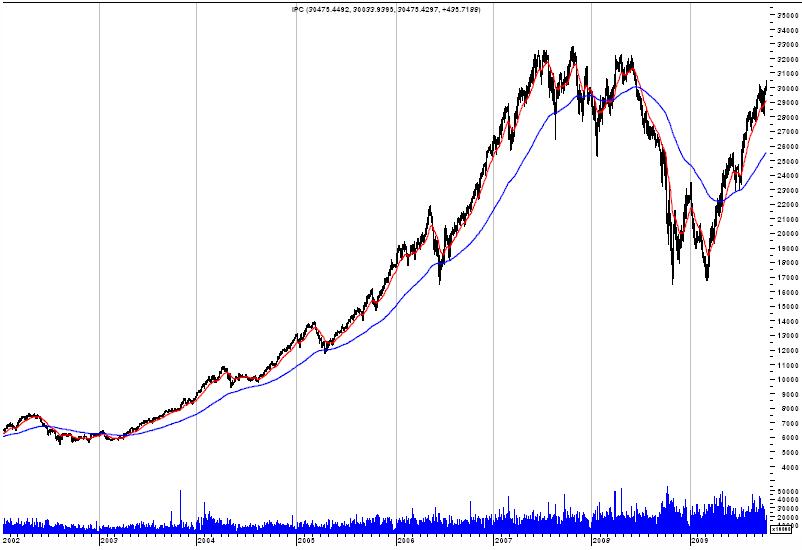

4.3 Largo Plazo

Los promedios móviles de largo plazo pueden iniciarse a calcular desde un rango de 80 días hasta 500 días, siendo los niveles “estándar” o “comodines” los promedios móviles de 200 y 500 días.

Utilidad: Los promedios móviles permiten distinguir los cambios de tendencia “radicales”, principalmente por la confirmación de los cruces entre sí, generalmente los cruces ascendente (descendente) de los promedios móviles de 200 y 500 días señalan o anticipan los cambios de tendencia de alza (baja).

Figura 4.3 IPC con Promedio Móvil de 200 días EMA

4.4 Plazo Óptimo

El promedio móvil de número de días “óptimo”, es aquel que se calcula dependiendo de la volatilidad de la acción, a veces los promedios, móviles “convencionales” (comodines); envían señales falsas o erróneas de cambio de tendencia debido a la volatilidad de la acción o activo financiero; la “regla” es:

A menor Volatilidad, usar promedios móviles con menor número de días; y

A mayor Volatilidad, usar promedios móviles con mayor número de días.

A veces, hay que tener cuidado que los rangos de días para los distintos plazos guarden un diferencial importante, cuando se calcula el “promedio móvil óptimo”, esto con el propósito de identificar bien cuando se está calculando un promedio de corto, mediano y largo plazos.

Figura 4.4 PE&OLES* con Promedio Móvil Óptimo Mediano Plazo 60 días EMA

CRUCES DE PROMEDIOS MOVILES

“GOLDEN CROSS”: Cuando un promedio móvil cruza de abajo hacia arriba a otro promedio móvil, es decir, hay un “cruce ascendente de promedios móviles” se dice que se produce una señal de un probable cambio de trayectoria ascendente y, por lo tanto, es una señal de “compra”. Esto se conoce como Cruce Alcista o “Cruz de Oro” (Golden Cross).

“BLACK CROSS”: En caso contrario cuando un promedio móvil cruza de arriba hacia abajo a otro promedio móvil hay una señal de cambio de tendencia descendente, y por lo tanto es una señal de “venta”. Esto se conoce como Cruce Bajista o “Cruz Negra” (Black Cross).

Figura 4.6 IPC con Promedios Móviles de 200 y 500 días EMA

5. Soportes y Resistencias

“No vendas demasiado pronto, aunque nunca es demasiado pronto para vender”

John Rothchild

5.1 Oferta y Demanda

Los movimientos de los precios de los activos financieros, como en el caso de cualquier otro mercado dependen de la inter-actuación de dos principales fuerzas: la Oferta y la Demanda.

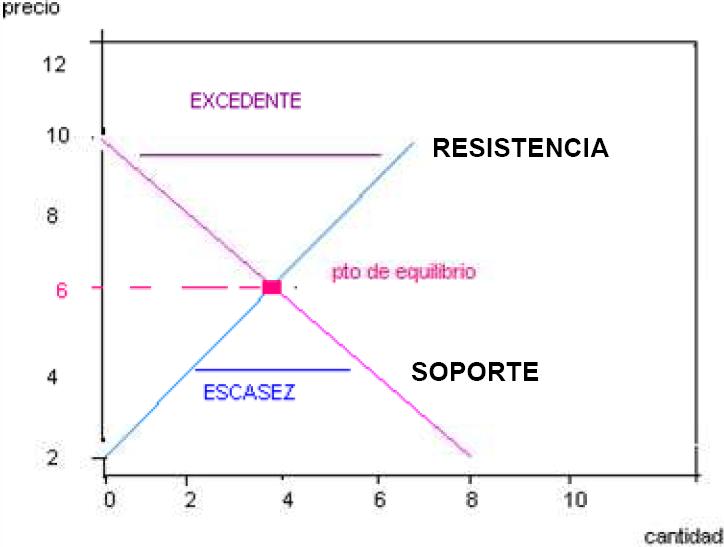

Figura 2.1 Esquema de Oferta y Demanda

Figura 2.1 Esquema de Oferta y Demanda

La diferencia con el mercado accionario, radica en que los niveles de escasez y excedente del “bien negociado”, en este caso, “activos financieros” se intercambian por los cambios en las “expectativas” respecto al futuro inmediato de los activos financieros o sus subyacentes, es decir, cuando se presenta una situación de “escasez”, está corresponde a un nivel de pesimismo extremo representado por un soporte, que da lugar a un cambio de expectativas positivas; en caso contrario, una situación de “excedente” corresponde a un nivel se optimismo extremo representado por una resistencia que posteriormente da lugar a un cambio de expectativas negativas sobre el precio del activo financiero del que se trate.

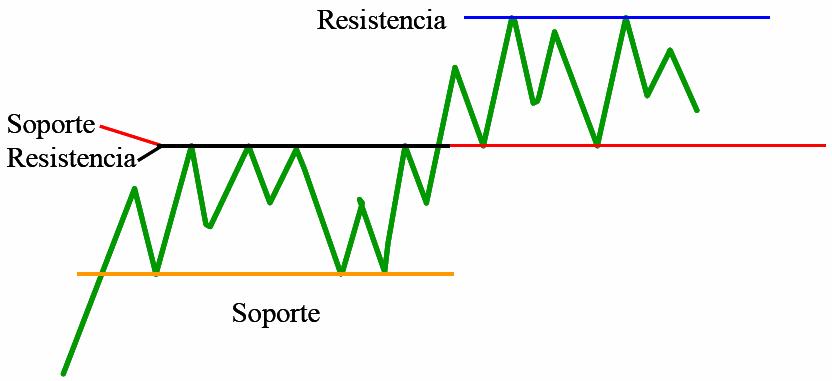

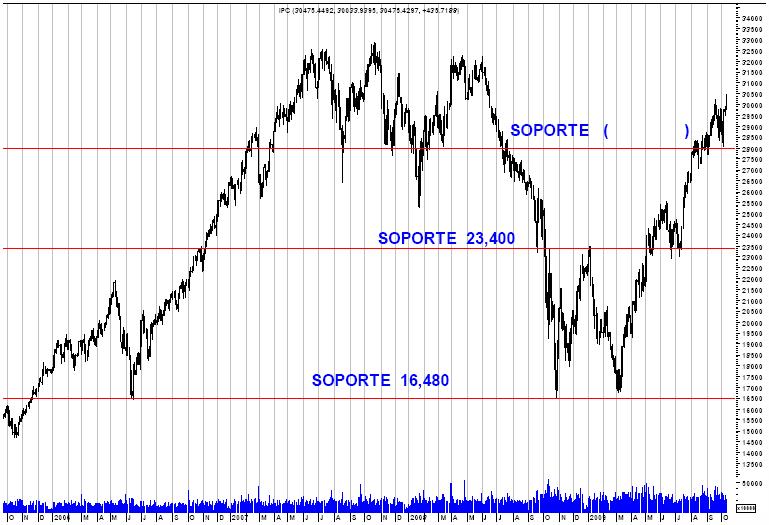

Figura 5.2 Soportes y Resistencias con base en regiones de cambio de Tendencia

5.2 Soporte Identificación

En una tendencia bajista, los soportes, representan los “límites” hacia los cuales la presión de venta tiende a equilibrarse con la compra y las expectativas “pesimistas” sobre la acción tiende a extinguirse y posteriormente aparece un cambio de expectativas, hacia una perspectiva positiva de la acción o precio del activo financiero.

Identificación: los soportes se identifican por concentración de operatividad, que señalan un cambio o “reversión” alcista consistente en ese rango de precios, o bien, en un precio específico (precio psicológico).

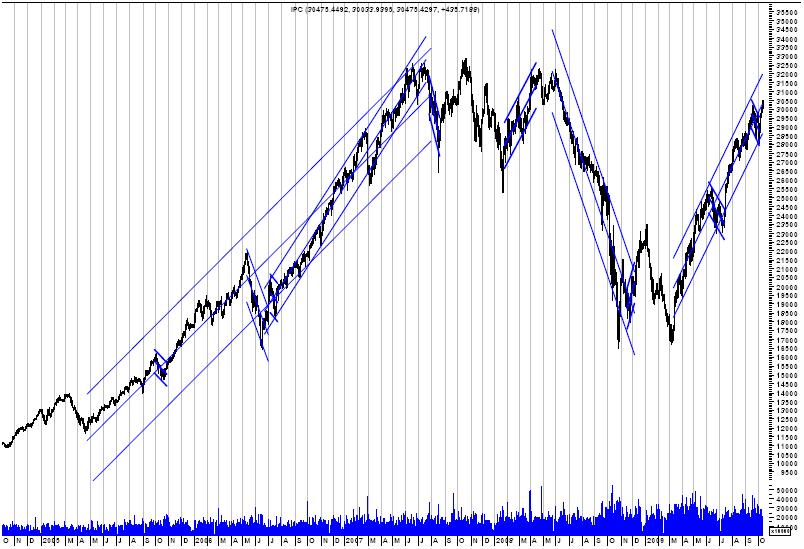

Figura 5.1 IPC Soportes relevantes perspectiva de Largo Plazo

5.3 Resistencia Identificación

De manera análoga al soporte, en una tendencia alcista, los soportes, representan los “límites” hacia los cuales la presión de compra tiende a equilibrarse con la venta y las expectativas “optimistas” sobre la acción tiende a extinguirse y posteriormente aparece un cambio en las expectativas de los inversionistas, hacia una perspectiva negativa de la acción o precio del activo financiero.

Identificación: los resistencias se identifican por concentración de operatividad que señalan un cambio o “reversión” bajista consistente en ese rango de precios, o bien, en un precio específico (precio psicológico).

Figura 5.2 IPC Resistencias relevantes perspectivas Largo Plazo

ROMPIMIENTOS

Cuando la línea de precios registra una superación de resistencias (soportes) relevantes por su concentración de operatividad, o bien, por representar valores máximos (mínimos) relevantes en la serie histórica de los datos, se dice que se presenta “un rompimiento” alcista (bajista) de la acción cuyo origen es un cambio “radical” de las expectativas del activo financiero cuyo tipo es muy optimista (pesimista).

Es en la situación de rompimientos cuando los papeles de “soporte” y “resistencia” se intercambian, es decir, en un rompimiento alcista las resistencias pasan a ocupar el lugar de los soportes; y en un rompimiento bajista, los soportes pasan a ocupar el papel de resistencias.

Figura 5.3 Rompimiento Alcista e intercambio de resistencia por soporte

Figura 5.3 Rompimiento Alcista e intercambio de resistencia por soporte

6. Líneas de tendencia

“Trend is a Friend… but not trust it to much”

Refrán Popular en Inversiones

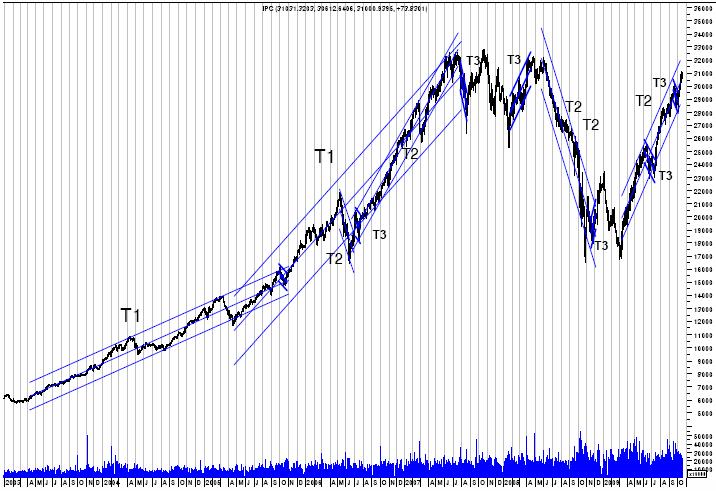

6.1 Tendencias Primaria, Secundaria y Terciaria

La persistencia de una trayectoria ascendente o descendente, en un determinado lapso de tiempo permite distinguir “tendencias”, que son más fácilmente identificables con el trazo de “líneas o canales”.

Convencionalmente existen tres tipos de tendencias

PRIMARIAS: cuya duración mínina puede ser de un año (bursátil) o bien, varios

Años (3 a 5); corresponde al Horizonte de Planeación del los Inversionista Patrimoniales;

Figura 6.1 IPC Tendencias Primarias Relevantes

SECUNDARIAS: cuya duración puede ser de varios meses, generalmente de 3, 6,

9, y/ o cercanas a un año (bursátil); son identificables cuando van contra la tendencia primaria corresponden al Horizonte de Revisión, es la relevante para los “fund managers”;

Figura 6.2 IPC Tendencias Secundarias Relevantes

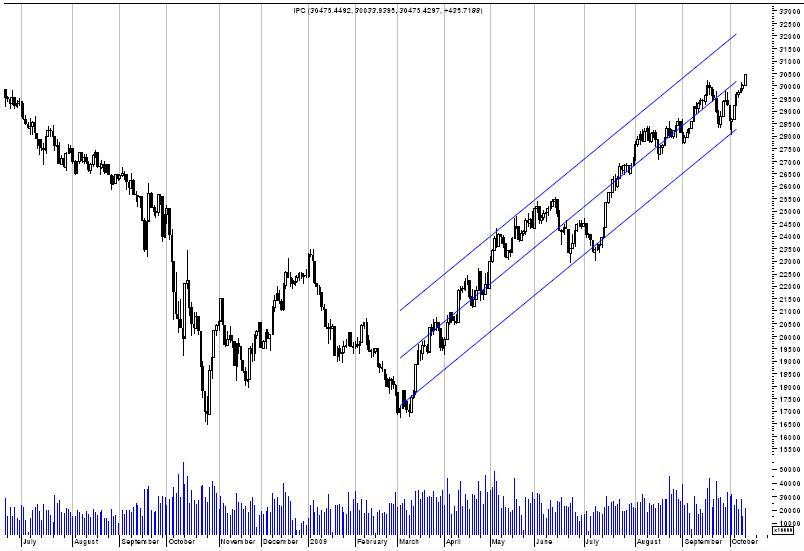

TERCIARIAS: cuya duración puede ser de varias semanas a un mes o dos meses; es la relevante para el “Trader” y abarca el Horizonte de Negociación (Especulativo); fácil de identificar cuando van contra Tendencia primaria y secundaria.

PRINCIPIO DE CONTENCION DE TENDENCIAS

Las tendencias pueden estar contenidas unas en otras, es decir, una tendencia primaria puede contener una o varias tendencias secundarias y terciarias; y las tendencias secundarias, pueden contener una varias tendencias terciarias.

Figura 6.4 IPC Tendencias Primarias Secundarias y Terciarias Contenidas Relevantes

6.2 Línea de tendencia

Hoy dos formas de calcular la línea o líneas de tendencia: PRIMER METODO

Las líneas de tendencia alcista se trazan uniendo los “mínimos” relevantes, como una recta está definida por la unión más corta entre “dos puntos”; la línea de tendencia alcista estará definida, por la unión de dos mínimos, el segundo de los cuales, es superior al otro; pero la relevancia del trazo consiste que la línea registre el mayor número de contactos con la línea de precios, la duración en el tiempo de la tendencia y su pendiente, que en este caso es positiva;

Figura 6.5 IPC Línea de Tendencia Alcista Mediano Plazo

Las líneas de tendencia bajista se trazan uniendo los “máximos” relevantes, de manera análoga, la línea de tendencia bajista estará definida por la unión de dos máximos relevantes, el segundo de los cuales, es inferior al otro; y también de manera análoga, la relevancia del trazo consiste que el la línea registre el mayor número de contactos con la línea de precios, la duración en el tiempo de la tendencia y su pendiente, que en este caso es negativa.

Figura 6.6 IPC Línea de Tendencia Bajista mediano Plazo “superada”

SEGUNDO METODO

En la actualidad los programas (software) de Análisis Técnico permiten trazar rectas de regresión a partir de rangos definidos por el propio inversionista; donde la “recta de regresión” cumple de mejor el papel de “línea de tendencia”.

Figura 6.7 IPC Línea de Tendencia de Mediano Plazo Trazada mediante el Análisis de Regresión

Ventajas de la línea de tendencia por análisis de regresión :

A) la principal ventaja es que “toca” con efectividad el mayor número de observaciones de la línea de precios;

B) su pendiente puede medirse con exactitud;

C) pueden trazarse dos líneas de retorno, estableciendo de antemano una distancia exacta de una, dos o tres desviaciones estándar sobre y por debajo de la línea de tendencia, la cuales definen: un canal de tendencia;

D) El canal así definido representa un “espectro de precios” que puede asumir el activo financiero.

6.2.1 Línea de retorno

La línea de retorno en una tendencia alcista, es la paralela a la “línea de tendencia” y generalmente cubre o contacta el mayor número de máximos de la línea de tendencia. En rigor, la línea de “retorno” solamente es relevante para una tendencia alcista, pero de manera análoga, puede trazarse una línea de retorno para una línea de tendencia bajista.

Figura 6.7 IPC Línea de Retorno trazada a partir de la Línea de Tendencia Primer Método

7. CANALES DE TENDENCIA

Los Canales de Tendencia corresponden a los diferentes Horizontes de Inversión. Breve digresión sobre los Horizontes de Inversión:

1) Horizonte de Planeación: Construcción de la Cartera Estratégica = Mediano y Largo plazos

2) Horizonte de Revisión: Evaluación y Toma de decisiones (Comité de Inversión)= reestructuración de cartera o “cartera táctica”; Mediano y Corto plazo

3) Horizonte de negociación o “especulativo”: día a día o “trading” = tramos para mejorar el “performance” de la cartera; muy corto plazo.

7.1 Corto Plazo

Corresponden a la Tendencia Terciaria: Horizonte de Negociación Especulativa

7.2 Mediano Plazo

Corresponden a la Tendencia Secundaria: Horizonte de Revisión

7.3 Largo Plazo

Corresponden a la Tendencia Primaria: Horizonte de Planeación, es decir, la Construcción de la Cartera.

Figura 7.1 Canales de Tendencia y Principio de Contención de Tenencias

8. LOS OSCILADORES TECNICOS Y SU CLASIFICACION

“Hay que empezar por reconocer que las Matemáticas, en general, podrán contar con el respeto, pero no con el cariño de la sociedad en su conjunto”.

Antonio Pulido San Román

Director del Centro Stone

8.1 LOS OSCILADORES TECNICOS

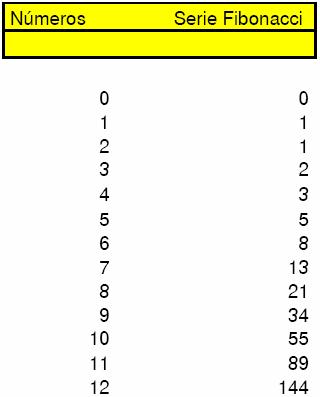

DEFINICION

Un oscilador o indicador técnico es la representación gráfica de una “relación matemática entre variables bursátiles”, generalmente PRECIOS de Activos Financieros, cuyas fluctuaciones (oscilaciones) extremas, cambios de tendencia y cruces de promedios móviles, envían señales de compra y venta.

En términos generales, un oscilador o indicador técnico es un “modelo matemático” construido a partir de una serie de tiempo de precios de activos financieros, cuyas variaciones en relación a valores “límite” o valores de referencia, sirven como señales de compra y venta.

8.2 EL “MOMENTO” COMO PIEZA CLAVE DE LOS OSCILADORES

CONCEPTO E IMPLICACIONES DE “MOMENTO”

Momento: Mide el grado de cambio de los precios, comparando el precio de “hoy” (V) con el de “n” (Vn) días atrás.

M = V – Vn … (1)

El momento es un concepto, y no una fórmula, se considera que todos los osciladores son en realidad “instrumentos” “sofisticados” para evaluar el momento de un movimiento de precios. Por lo tanto, el “Momento” es oscilador por antonomasia.

8.3 TIPOS Y CLASIFICACION DE OSCILADORES TECNICOS

El Análisis Técnico, por su naturaleza dinámica, es un campo propicio para la investigación y construcción constante de nuevos osciladores e indicadores, pero, “tradicionalmente”, por su vigencia y utilidad, se han conservado una serie de osciladores técnicos que pueden considerarse como “clásicos”. A pesar de estas “convenciones”, la mayoría de los osciladores técnicos pueden clasificares en un primer criterio con base a sus “fluctuaciones” como: Acotados y No Acotados (sobre un eje).

8.4 Acotados: Fluctúan en una banda, donde el límite superior, señala niveles de “sobrecompra” y el límite inferior niveles de “sobreventa”. Ejemplos: Relative Strength Index (RSI) y Stochastic (Estocástico).

8.5 No acotados: Fluctúan alrededor de un eje, generalmente, un eje “0” (cero); sin embargo, la “historia” del precio del activo va determinando las “cotas” (límites) de los osciladores y el analista tiene que identificarlas, de acuerdo al periodo de análisis. Ejemplos: Price Oscillator; Rate of Change (ROC) y el Moving Average Convergence Divergence (MACD).

8.6 “Disparador” (Promedios Móviles de los Osciladores): Los osciladores también pueden tener sus promedios móviles, generalmente solo el de corto plazo (disparador) y los cruces, proporcionan señales adelantadas de cambio de tendencia.

El Disparador o Promedio Móvil del Oscilador o Indicador, puede estar contemplado en su construcción, es decir, dentro del modelo matemático; pero en algunos casos esta ausente. Con base en esta situación hay otro criterio para la clasificación de los osciladores técnicos: Simples y Compuestos.

8.7 “Simples”: Carecen de Disparadores PM (hay que construirlos); Ejemplos: RSI, Price Oscillator, ROC.

8.8 “Compuestos”: Dentro del “modelo matemático” consideran calcular el promedio móvil o Disparador . Ejemplos: Stochastic (Estocástico) y MACD.

RESUMEN CLASIFICACION DE OSCILADORES TECNICOS

| OSCILADOR | SIMPLES | COMPUESTOS |

| ACOTADOS | RSI | Stochactic (Estocástico) |

| NO ACOTADOS | Price Oscillator, ROC | MACD |

PRINCIPALES OSCILADORES TECNICOS

- RSI = Relative Strength Index

Útil para fluctuaciones de corto plazo:

RSI = 100 – (100/1 + RS)

RS = [( Calza/n)/( Cbaja/n)]

donde RS = es la relación promedio exponencial de “n” días con cierres al alza dividido entre el valor absoluto del promedio de “n” con cierres a la baja.

Se sugiere 14 días para el Disparador.

- Stochastic (Estocástico Lane) = (K% D)

Mide fluctuaciones súbitas:

%K = 100*[(C –Ln)/(Hn- Ln)]

D = Disparador

donde: C = cierre

H = máximo L = mínimo n = días

Principio: en las tendencias alcistas, los precios se acercan al límite superior y “maduran” y caen; y viceversa.

Se sugiere 7 días para el Disparador.

- Price Oscillator (Oscilador de precios)

Útil para fluctuaciones de mediano plazo. Es simplemente la diferencia entre dos PM de CP y LP

OPd = PMC – PML

Donde:

Opd = Oscilador de precio

PMC = Promedio Móvil de Corto plazo se sugiere 14días

PML = Promedio Móvil de Largo plazo se sugiere de 80 días

- ROC = Rate of Change

Útil para fluctuaciones de mediano plazo.

El ROC, construye una “razón” del precio de cierre más reciente con un precio ubicado en “n” días atrás. Suele utilizarse un ROC de 10 a 30 días.

ROC = 100 (V/Vn)

El 100 se convierte en el eje “cero”, de los osciladores no acotados.

- MACD = Moving Average Convergencia Divergencia

Eficaz para cambios de tendencia y fluctuaciones de mediano plazo. Es una relación porcentual de promedios móviles exponenciales

MCAD = [(PMe 12d – PMe26d)/PMe26d]*100

DISPARADOR = PMed del MACD

Se sugiere un disparador del MACD de 12 días.

9. VOLATILIDAD Y BANDAS DE BOLLINGER

“Probablemente nadie en el mundo dispone ahora mismo de más información económica para gestionar la crisis”.

Olivier Blanchard

Director del FMI

28 Junio 2009

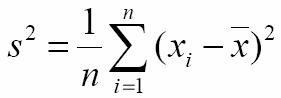

9.1 Volatilidad estadística

El concepto de volatilidad en los mercados financieros corresponde a las medidas de dispersión estadística: Varianza y Desviación estándar.

Concretamente la Desviación estándar de los precios y/o rendimientos es la medida de volatilidad o “riesgo intrínseco” de un activo financiero.

9.2 Varianza y Desviación Estándar Fórmulas

9.2.1 Varianza

Donde: x = precio o rendimiento y;

x = es la “media” o esperanza matemática (valor esperado) del precio o bien, rendimiento del activo financiero.

9.2.2 Desviación estándar

9.3 Bandas de Bollinger

Las bandas de Bollinger son 2 líneas o límites de fluctuación alrededor de una media móvil (simple o exponencial).

Las bandas de fluctuación son 2 desviaciones estándar por encima y debajo de la media móvil que es normalmente de 20, aunque también se utiliza la de 30 días (que puede ser simple o exponencial).

Los precios se consideran sobrecomprados cuando alcanzan la banda superior y sobrevendidos con la banda inferior.

También se utiliza el ancho de banda para mirar la volatilidad y el estrechamiento de bandas suele suponer el cambio a una nueva tendencia.

En etapas de lateralidad, dan señales falsas, pero son bastante fiables aunque deben ser combinadas con los osciladores.

10. PARABOLIC SAR (PARABOLICO)

El parabolic SAR (PARABOLICO); es en estricto sentido un modelo matemático de los llamados “sistemas automáticos” que envían “sistemáticamente” señales de compra y venta.

La lógica es que se mantiene la señal de compra mientras, no se presente un “freno” o “viraje súbito” a la tendencia de muy corto plazo (terciaria). En tal caso la señal cambia en sentido contrario, venta.

Parabolic SAR

SARt = SARt-1 + ( a * ( EPtrade – SARt-1) ) Donde:

SARt = es el “stop and reverse price” precio de “giro” o “viraje” del periodo vigente.

SARt-1 = es el “stop and reverse price” precio de “giro” o “viraje” del periodo anterior

a = es el factor de aceleración (generalmente es igual a 0.02).

EPtrade = es el precio “extremo” (máximo o mínimo entre ambos periodos).

10.1 Señales de Compra: Las señales de compra se registran por debajo de la línea de precios.

10.2 Señales de Venta: Las señales de venta se registran por arriba de la línea de precios.

11. OSCILADORES Y “OPINIÓN CONTRARIA” LA EFICIENCIA ESTADÍSTICA

Cuando suelen presentarse noticias “negativas” los precios de los activos no necesariamente bajan, o bien, cuando se presentan noticias positivas, no necesariamente suben, esto, puede ser detectado por algunos “traders” y la conservación o estrategia contraria a la “logica” del mercado se denomina “OPINION CONTRARIA”. También se le denomina así, porque los «inversionistas pequeños», sue- len tomar decisiones precipitadas ante las noticias, entonces los «inversionistas grandes» toman la decisión contraria.

Puede darse el caso de que la opinión contraria, este respaldada por señales técnicas, principalmente en los osciladores técnicos que favorecen esta estrategia.

11.1 La eficiencia estadística

La razón de la “OPINION CONTRARIA” está basada en la eficiencia estadística de los osciladores, esto quiere decir, que en el “tiempo”, las señales que envían los osciladores técnico tienen un grado de “acertividad” y por tanto, pueden “desafiar” a la nueva información que se publica o se conoce en el mercado financiero de que se trate.

11.2 Osciladores y promedios móviles.

Finalmente, existe una jerarquía en la “fuerza” de las señales técnicas:

1) Atender a los promedios móviles

2) Atender a los osciladores técnicos.

12. TEORÍA DE ELIOTT Y FIBONACCI

“La Teoría estudia la realidad, la práctica la comprueba” … Roberto Galván González

Un avance en la Teoría Dow, son los desarrollos de R. N. Elliot (1939) que con base en lo 9 principios de Charles Dow, construyó sus propia Teoría o “Principio de Ondas de Elliot” para analizar el comportamiento de los Mercados Financieros.

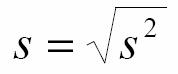

12.1 Números Fibonacci

A su vez, los estudios de Elliot se basan en las aportaciones de Leonardo Pisano FIBONACCI, matemático del Siglo XIII, que llevó los desarrollos del álgebra procedentes del pueblo árabe a occidente.

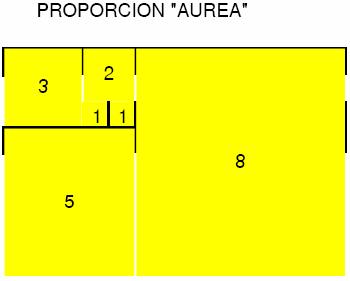

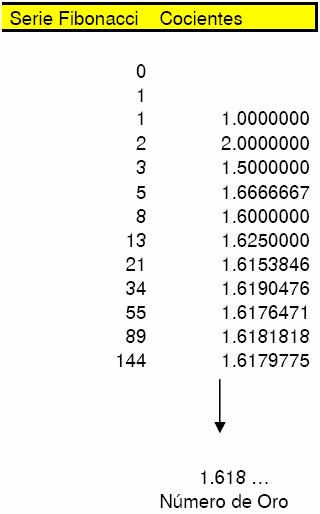

Una de las principales aportaciones es la “Serie FIBONNACCI”, resultado de la suma sucesiva de los 2 números precedentes, que es base de la “Proporción Áurea”, utilizada por los Pintores del Renacimiento, ya que FIBONACCI fue su contemporáneo.

Rectángulo Áureo

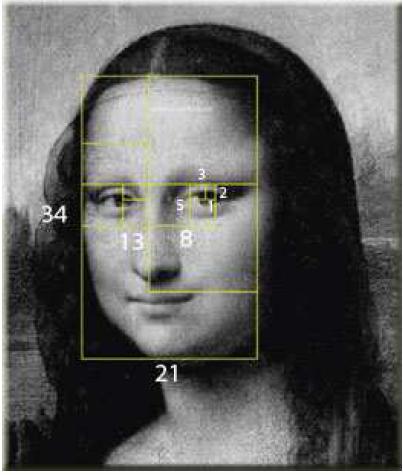

El Verdadero “Código da Vinci” en realidad es el “Código Fibonacci”.

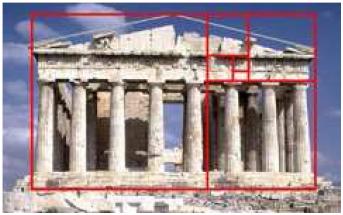

Las obras de la Antigua Grecia y del Renacimiento tienen la “Proporción Áurea”

La proporción áurea: es una relación armónica entre magnitudes (distancias) que se repite constantemente en la naturaleza o en otros fenómenos, esa relación se sintetiza en el número áureo = 1.618033…

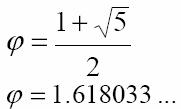

Matemáticamente puede encontrarse que el Número Aureo Φ es:

es la letra “phi” griega en honor de el escultor Griego “Phidias” Otros ejemplos:

Partenón

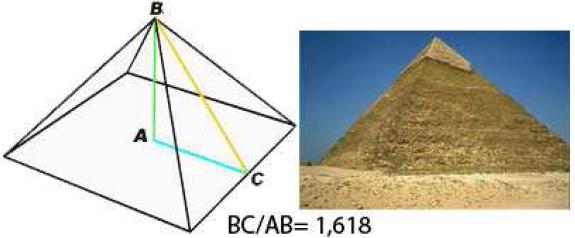

Pirámides de Egipto y Castillo de Chichen Itzá

Los Mayas conocían la Proporción Áurea

|

Toda la Pirámide está construida en proporción áurea y está perfectamente orientada hacia el Sol, para el fenómeno de la entrada de la primavera. |

A partir de la Serie Fibonnacci puede obtenerse el Número Aureo o “proporción Áurea, como el “límite” a donde tiende Sucesión de los cocientes de dos números consecutivos de la “Serie Fibonnacci”

1/1 = 1, 2/1 = 2, 3/2 = 1.5, 5/3 = 1.66666… ,

Las aplicaciones científicas utilizan la proporción áurea:

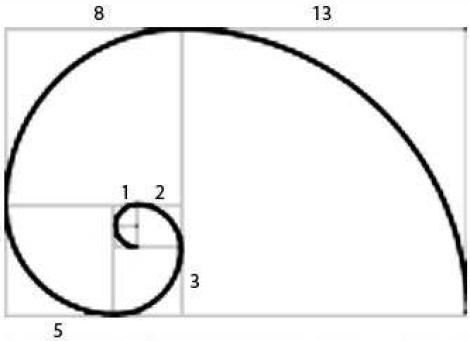

La espiral logarítmica basada en la relación áurea:

Los Fractales (Conchas Marinas y Flores) “tienden” a la espiral logarítmica con proporción áurea

El comportamiento del mercado accionario es un “fractal”

Los números de Fibonacci se utilizan también en el análisis técnico del mercado de valores. Los Fibonacci “Retracements” nos indican áreas de soporte hasta las cuales puede corregir la tendencia actual.

Habría tres áreas de corrección importantes, siguiendo estos números, a una tendencia en evolución. El área de “máxima corrección” de 61.8%, el área de “mínima corrección” de 38.2% y el área de “corrección media” del 50%.

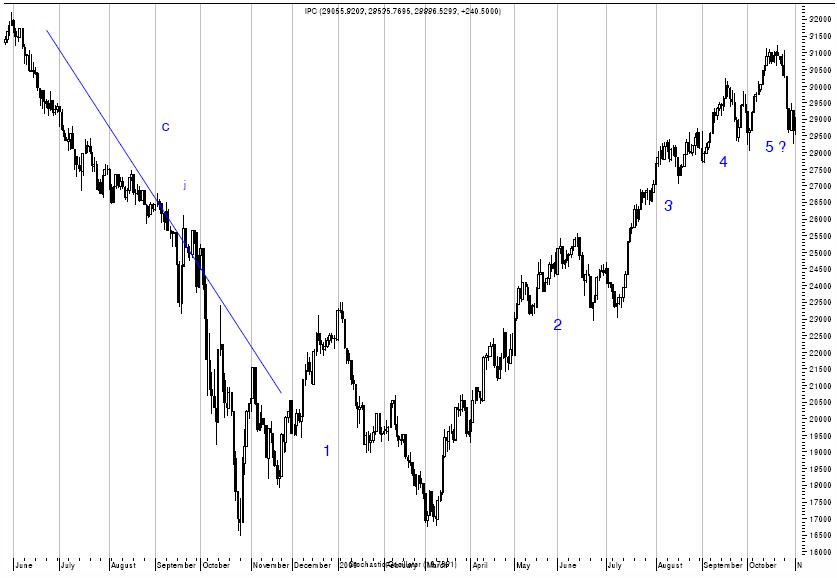

12.2 Ondas de Eliott

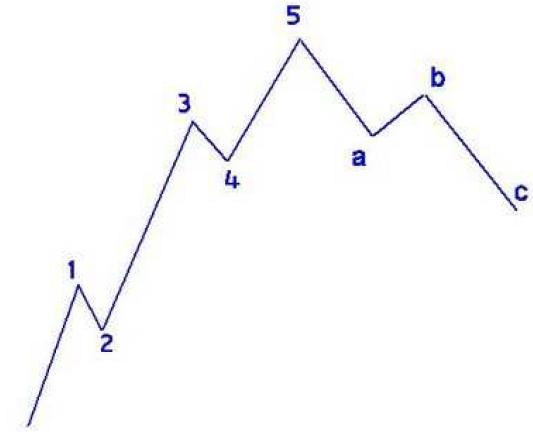

Elliot distingue Cinco Ondas Impulsivas 1 a 5 y Tres Correctivas a, b, c.

13. LOS LLAMADOS CICLOS FIBONACCI

Ciclos de confirmación: Ciclos que desencadenan en un cambio de trayectoria o tendencia.

Ciclos de plazo: Serían ciclos distinguibles en periodos de corto plazo, que se mueven dentro de una tendencia (PRIMARIA) y la mantienen.

IPC de la Bolsa Largo Plazo

14. HERRAMIENTAS FIBONACCI: PROYECCIONES, ESCALAS, ARCOS (PARA INVESTIGAR)

Líneas Rectángulos Arcos

Todos estos estudios guardan la proporción áurea. IPC de la Bolsa Corto Plazo

Si no puedo dibujarlo es que no lo entiendo …

Albert Einstein

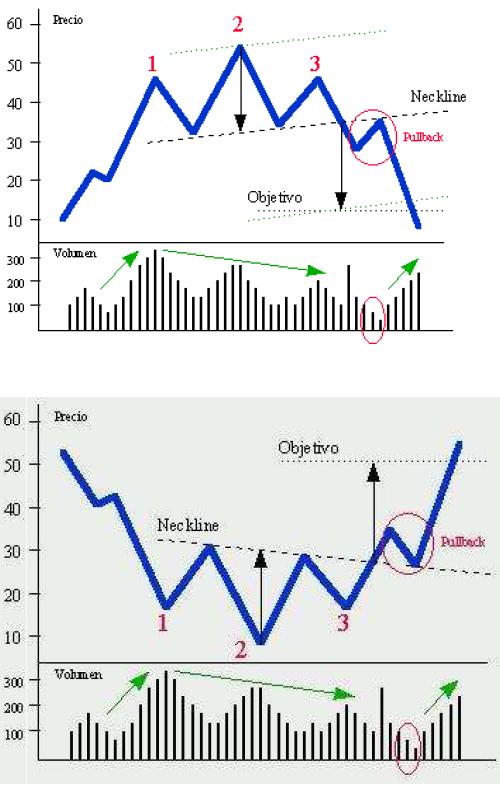

Hombro Cabeza Hombro (Cambio a tendencia)

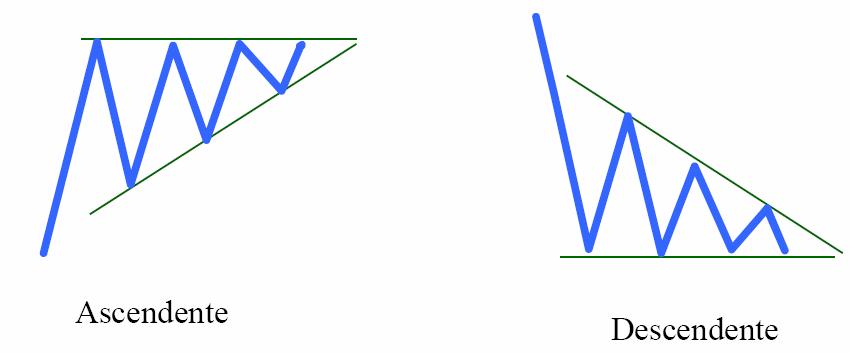

Banderas y banderines (Rompimientos) y Triángulos y cuñas (Movimientos Alternos)

18. Velas Japonesas II:

DOJI: Final de una Tendencia alcista Doji

19. Principales Estrategias de “Trading”.

(PARA INVESTIGACION)

Scalping

Swing Trading

Guerrillas “opinión contraria”.

Fuente: Actinver/Roberto Galván

Me gusta mucha vuestro web, un contenido practico.

Excelente articulo, considero que las entrevistas de trabajo no son sencillas, pero con estudio y una tecnica puede ser mas facil, gracias por esta informacion.